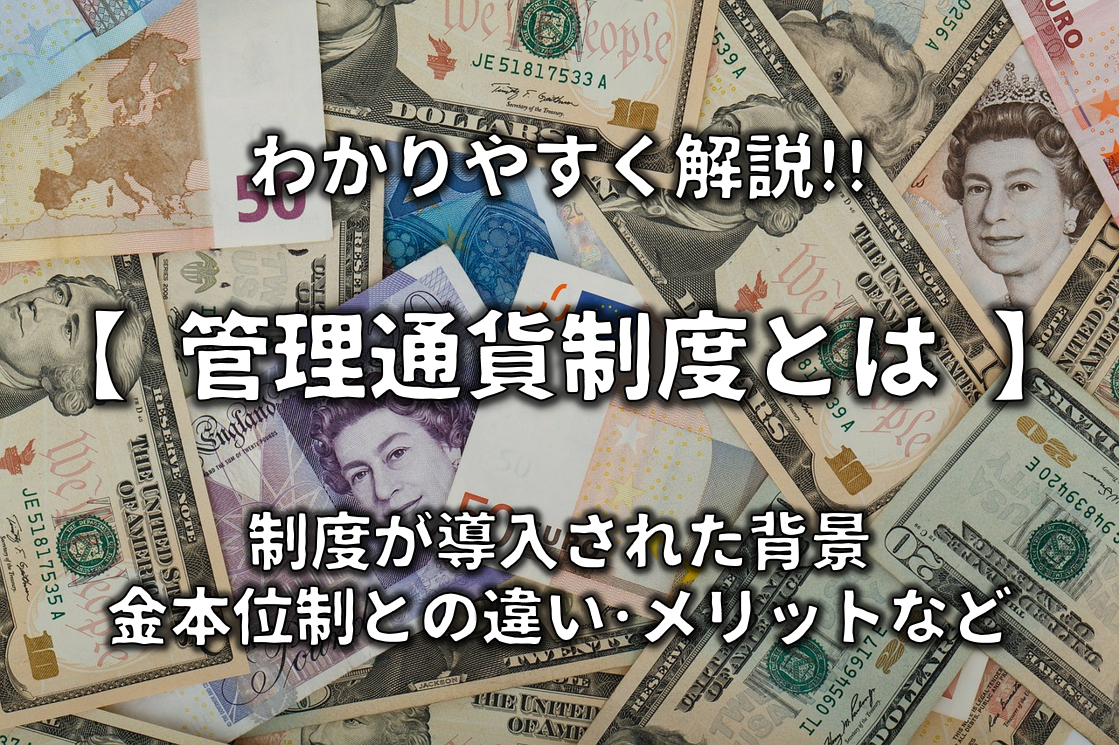

私たちが普段使っている通貨の流通量は、中央銀行が管理通貨制度という仕組みの下で、常時管理しています。

中央銀行は市場に出回る通貨の量を調整することで、物価の乱高下を防ぎ、安定した経済を守る役割を果たしています。

今回は、『管理通貨制度』について、簡単にわかりやすく解説していきます。

目次

管理通貨制度とは?

管理通貨制度とは、国内に流通する通貨の量をその国の中央銀行が自由な裁量で管理・調整する制度のことです。

その国が保有する金(きん)の量に応じて通貨を発行する金本位制と対比されます。

1920年代までは多くの国が金本位制を採用していましたが、1929年に世界恐慌が起こったことで、欧米各国は管理通貨制度に移行しました。日本もそうした国の1つです。

戦後になると、国際通貨基金(IMF)体制の下で、ドルを基軸通貨とする国際的な管理通貨制度が確立しました。

管理通貨制度導入の背景

①金本位制の導入

管理通貨制度が導入される以前、各国の通貨は金本位制にもとづいて発行されていました。

金本位制とは、自国の金保有量に応じて通貨を発行する仕組みのことです。自国の通貨をいつでも一定量の金と交換できるよう保証することで、通貨に価値を持たせました。

例えば、1936年12月以前の日本では、純金750ミリグラムが1円に相当すると決められていました。このような通貨と金の交換比率は、「金平価」と言われます。

金本位制が導入される以前は、金貨や銀貨を通貨として使っていたため、通貨を交換することはそのまま金や銀を交換することを意味していましたが、金本位制が確立すると、通貨の材質を金や銀にする必要はなくなりました。

これにより、銀行券(紙幣)の役割が重要になっていきます。

金本位制の最初の例は、19世紀はじめのイギリスです。イギリスは14世紀から18世紀にかけて、金貨と銀貨の両方を使っていましたが、1816年に銀貨の自由鋳造を禁止し、金貨に一本化しました。

そして、1821年にはイングランド銀行券と金貨との交換が再開されたことで、金本位制が確立しました。

イギリス以外の諸国も、イギリスとの安定した貿易を維持するため、同様の金本位制を導入しました。

こうして金本位制は19世紀末のほとんどの先進国で採用されることになりました。日本もそうした国の一つです。

(金本位制度下の1ドル兌換紙幣 出典:Wikipedia)

②世界恐慌の発生

19世紀末から20世紀はじめにかけて確立された国際的な金本位制は、1914年に勃発した第一次世界大戦で一時停止されます。

1918年に戦争が終結した後、1920年代半ばに金本位制の再建が行われました。

ところが、1929年10月のニューヨーク株式市場での株価大暴落をきっかけに、世界恐慌が発生してしまいます。

先進国では、株価の大暴落、失業者の急増、生産の低下、銀行の破綻といった事態が次々と起こりました。

このような状況下で金本位制を維持しようとすると、自国が保有する金がどんどん交換されて国外に流出してしまいます。

そのため、1930年代に各国は自国の通貨と金の交換を停止し、金本位制を放棄しました。

このとき金本位制に代わって新しく導入された仕組みが、管理通貨制度です。

管理通貨制度の内容

①ケインズの理論

金本位制に代わる通貨制度として管理通貨制度を提唱した論者の一人が、イギリスの経済学者ジョン・メイナード・ケインズです。

ケインズは、それまで経済学で主流だったセーの法則(「生産物の総供給と総需要は常に一致するため、一般的過剰生産は起こらない」という法則)を批判し、不況や失業の原因は需要の不足にあると主張しました。

そして、需要の不足が起こるのは、金本位制の下で貨幣の供給が自由にできないからであると分析しました。

そこで、ケインズは不況の対処策として中央銀行が自由に通貨の発行量を調整することで、市場に十分な貨幣を供給し、失業者が働ける機会を創出するべきだと唱えました。

これが管理通貨制度として実現することになります。

こうして国家が常に経済に介入する体制へと通貨制度は変わりました。

②管理通貨制度の仕組み

管理通貨制度では、中央銀行が自由な裁量によって通貨の発行量を管理・調整することで、景気の変動に対応し、国内経済の安定化を図ります。

具体的には、不況のときは市場に出回っている通貨の量が少なくなっているため、中央銀行は通貨を新たに発行して、市場に十分な量の通貨を流通させます。

これにより、企業は銀行から資金を調達しやすくなり、失業者を新たに雇い、生産を増やすことができるようになります。

ただし、中央銀行が通貨を発行しすぎると、通貨の価値が下がり、それと連動して物価が上昇するインフレーション(インフレ)が起きてしまいます。

急激なインフレは、経済に混乱をもたらしてしまうため、インフレが起きそうな局面では、中央銀行は市場に出回った通貨を回収することで、通貨の流通量を抑え、インフレの進行を防ぎます。

これが中央銀行の基本的な役割です。

1930年代前半に不況に直面していた各国は、このような制度の下で完全雇用を実現し、不況から脱却しようとしました。

③ブロック経済と戦時体制

管理通貨制度を導入した欧米各国や日本は、1930年代半ばには不況を克服しました。

しかし、それは管理通貨制度のおかげではありませんでした。

管理通貨制度とともに実施したブロック経済政策が功を奏した結果です。

ブロック経済政策では、自国と植民地で独立した経済圏を作り、その圏内での経済活動を活発にすることで、自国の景気回復を図りました。

よく行われたのが、植民地から輸入した原材料を自国で加工し、その加工品を植民地で売るという仕方でした。

その反面、自国の富が経済圏外に流出しないように、経済圏外の国からの輸入品には高い関税をかけて締め出しました。

こうしたブロック経済政策は、イギリス、フランス、ドイツ、アメリカ、ソ連、日本が実施しました。

しかし、1930年代後半になると、ブロック経済圏は戦時体制の基盤になっていきました。

そして、1939年に第二次世界大戦が勃発すると、各国は完全に戦時体制に移行し、1945年の終戦まで管理通貨制度は正常に機能しなくなりました。

戦後の管理通貨制度

①IMF体制の創設

戦後における各国の管理通貨制度は、国際通貨基金(IMF)体制の下で確立します。

各国の管理通貨制度に加えて、ドルを基軸通貨とする仕組みを導入することで、世界規模の管理通貨体制を敷きました。

具体的には、アメリカ財務省によるドル・金の交換規定と、IMF加盟国間での対ドル・レート維持のための公的介入に関する取り決めによって、ドルを基軸通貨とする仕組みが作られました。

ドルはアメリカの通貨であるため、当然ドルを基軸通貨とする管理通貨体制は、アメリカ主導のものになりました。

②ニクソン・ショックの発生

ところが、1971年8月にニクソン米大統領が声明を出し、ドルと金との交換を停止しました。

(ニクソン米大統領 出典:Wikipedia)

これにより、それまでのドルを基軸通貨とした体制は崩壊してしまいます。これをニクソン・ショックと呼びます。

この事態を受けて、各国は1973年に、対ドル・レートを中心とした従来の固定為替相場制から、通貨どうしの需要と供給に任せて為替を変動させる変動為替相場制へと移行しました。

こうして現在の管理通貨制度の形ができあがりました。

まとめ

✔ 管理通貨制度とは、国内に流通する通貨の量をその国の中央銀行が自由な裁量で管理・調整する制度のこと。

✔ 1920年代まで各国はその国が保有する金(きん)の量に応じて通貨を発行する金本位制を採用していた。

✔ 1929年の世界恐慌により、各国は金本位制から管理通貨制度に移行した。

✔ 戦後はIMF体制下でドルを基軸通貨とする国際的な管理通貨制度が確立した。

✔ 1971年のニクソン・ショックにより、各国は1973年に固定為替相場制から変動為替相場制へと移行した。